相続土地国庫帰属制度においては、国が管理をすることとなった土地に関して、元々の土地の所有者が土地の管理の負担を免れる程度に応じて、国に生ずる管理費用の一部を申請者の方で負担していただくこととなっています。これが“負担金”です。この負担金について解説いたします。

目次

1. 負担金とは?

相続土地国庫帰属制度においては、国が管理をすることとなった土地に関して、元々の土地の所有者が土地の管理の負担を免れる程度に応じて、国に生ずる管理費用の一部を申請者の方で負担していただくこととなっています。これが“負担金”です。

この一部というのは、10年分の管理費用になります。そのため、土地所有権の国庫への帰属の承認を受けた者は、承認された土地につき、国有地の種目ごとにその管理に要する10年分の標準的な費用の額を考慮して算定した額の負担金を納付しなければなりません(法第10条1項)。

具体的な金額ですが、原則は20万円です。ただし、例外的に

- 住宅街の宅地

- 優良農地等

- 山林以下

については面積に応じて金額が決まります。

負担金算定の具体例

- 宅地 → 算定式(1)

面積にかかわらず、20万円

ただし、都市計画法の市街化区域、又は用途地域が指定されている地域内の宅地については、面積に応じ算定 - 田、畑 → 算定式(2)

面積にかかわらず、20万円

ただし、以下の田、畑については、面積に応じ算定ア. 都市計画法の市街化区域又は用途地域が指定されている地域内の農地

イ. 農業振興地域の整備に関する法律の農用地区域内の農地

ウ. 土地改良事業等(土地改良事業又はこれに準ずる事業であって、農地法施行規則第四十条第一号及び第二号イ若しくはロに規定する事業)施行区域内の農地 - 森林 → 算定式(3)

面積に応じ算定 - その他

面積にかかわらず、20万円

2. 負担金の算定式

2-1. 算定式(1)について

まず、宅地のうち、都市計画法の市街化区域又は用途地域が指定されている地域内の土地については、面積に応じて負担金が決定します。

市街化区域とは、すでに市街地を形成している区域又はおおむね10年以内に優先的かつ計画的に市街化を図るべき区域をいいます。また、用途地域とは、都市計画法における地域地区の一つであり、住居・商業・工業など市街地の大枠としての土地利用が定められている地域のことをいいます。

法律上の定義なので難しくなっていますが、市街化区域・用途地域に該当するかどうかは、市役所の都市計画課等に確認すると教えてくれるのでご活用ください。もちろん、当事務所にご相談いただくことも可能です。

街化区域・用途地域に該当する場合、負担金は、以下の表に従って計算します。

| 面積区分 | 負担金額 |

|---|---|

| 50㎡以下 | 国庫帰属地の面積に4,070(円/㎡)を乗じ、208,000円を加えた額 |

| 50㎡超100㎡以下 | 国庫帰属地の面積に2,720(円/㎡)を乗じ、276,000円を加えた額 |

| 100㎡超200㎡以下 | 国庫帰属地の面積に2,450(円/㎡)を乗じ、303,000円を加えた額 |

| 200㎡超400㎡以下 | 国庫帰属地の面積に2,250(円/㎡)を乗じ、343,000円を加えた額 |

| 400㎡超800㎡以下 | 国庫帰属地の面積に2,110(円/㎡)を乗じ、399,000円を加えた額 |

| 800㎡超 | 国庫帰属地の面積に2,010(円/㎡)を乗じ、479,000円を加えた額 |

国庫帰属する宅地の地積が大きいほど、1㎡あたりの負担金は低くなります。

- (例1) 国庫帰属する宅地の地積が40㎡

40×4,070円+20万8,000円=37万800円

負担金は37万円

- (例2) 国庫帰属する宅地の地積が90㎡

90×2,720円+27万6,000円=52万800円

負担金は52万円

- 負担金の計算結果に1,000円未満があれば切り捨てとなります。

国庫帰属する宅地が、市街化区域または用途地域が指定されている区域外にあれば、前述通り負担金は一律20万円となります。宅地の存在する区域は重要なので、あらかじめ市役所等の都市計画課に確認しておきましょう。

2-2. 算定式(2)について

主に農地として利用されている土地と規定されていますが、現に耕作されている農地に限定するわけではありません。

- 都市計画法の市街化区域又は用途地域が指定されている地域内の農地

- 農業振興地域の整備に関する法律の農用地区域内の農地

- 土地改良事業等の施行区域内の農地

国庫帰属する農地(田・畑)が、上記の区域内にある場合、負担金は、以下の表に従って計算します。

| 面積区分 | 負担金額 |

|---|---|

| 250㎡以下 | 国庫帰属地の面積に1,210(円/㎡)を乗じ、208,000円を加えた額 |

| 250㎡超500㎡以下 | 国庫帰属地の面積に850(円/㎡)を乗じ、298,000円を加えた額 |

| 500㎡超1,000㎡以下 | 国庫帰属地の面積に810(円/㎡)を乗じ、318,000円を加えた額 |

| 1,000㎡超2,000㎡以下 | 国庫帰属地の面積に740(円/㎡)を乗じ、388,000円を加えた額 |

| 2,000㎡超4,000㎡以下 | 国庫帰属地の面積に650(円/㎡)を乗じ、568,000円を加えた額 |

| 4,000㎡超 | 国庫帰属地の面積に640(円/㎡)を乗じ、608,000円を加えた額 |

国庫帰属する農地の地積が大きいほど、1㎡あたりの負担金は低くなります。

- (例1) 国庫帰属する農地の地積が100㎡

100×1,210円+20万8,000円=32万9,000円

負担金は32万9,000円

- (例2) 国庫帰属する農地の地積が300㎡

300×850円+29万8,000円=55万3,000円

負担金は55万3,000円

国庫帰属する農地が、市街化区域または用途地域が指定されている区域外にあれば、前述通り負担金は一律20万円となります。相続後に放置している田畑が、農地または雑種地のどちらになるかは、現時点では判断材料がまだ少なく分からない状態です。

2-3. 算定式(3)について

相続土地国庫帰属法の森林とは、「主に森林として利用されている土地」のことです。

最後に、森林は区域による違いがありません。よって、国庫帰属する土地が森林であれば、面積に応じて負担金が決まります。具体的には、以下の表に従って計算します。

| 面積区分 | 負担金額 |

|---|---|

| 750㎡以下 | 国庫帰属地の面積に59(円/㎡)を乗じ、210,000円を加えた額 |

| 750㎡超1,500㎡以下 | 国庫帰属地の面積に24(円/㎡)を乗じ、237,000円を加えた額 |

| 1,500㎡超3,000㎡以下 | 国庫帰属地の面積に17(円/㎡)を乗じ、248,000円を加えた額 |

| 3,000㎡超6,000㎡以下 | 国庫帰属地の面積に12(円/㎡)を乗じ、263,000円を加えた額 |

| 6,000㎡超12,000㎡以下 | 国庫帰属地の面積に8(円/㎡)を乗じ、287,000円を加えた額 |

| 12,000㎡超 | 国庫帰属地の面積に6(円/㎡)を乗じ、311,000円を加えた額 |

国庫帰属する森林の地積が大きいほど、1㎡あたりの負担金は低くなります。

- (例1) 国庫帰属する森林の地積が500㎡

500×59円+21万円=23万9,500円

負担金は23万9,000円

- (例2) 国庫帰属する農地の地積が1,000㎡

1,000×24円+23万7,000円=26万1,000円

負担金は26万1,000円

山林の場合、面積が広がると管理する木の本数も多くなりますし、境界の管理等も難しくなるため、面積に応じて負担金が決まる建付けになっています。なお、木なども少なく、雑草が生えている程度の山(原野と呼ばれる土地)については、原則に戻り20万円となります。

また、相続人が管理を行っていない放置されている山林についても、現地調査等の結果、「主に森林として利用されている土地」に該当する可能性もあります。

3. 宅地・農地・森林以外の負担金

相続土地国庫帰属法で定める宅地・農地・森林以外の土地は、地積に関わらず一律20万円となります。

ただし、土地の区分を判断する際は、十分に注意してください。負担金が20万円だと思って申し立てをしても、調査の結果により土地の区分が変わり、想定していた負担金よりも増える可能性があります。

国庫帰属の運用がスタートすれば、判断基準の具体例も増えてくるはずです。心配な方は、お早めに一度、当事務所までご相談ください。

4. 負担金の特例

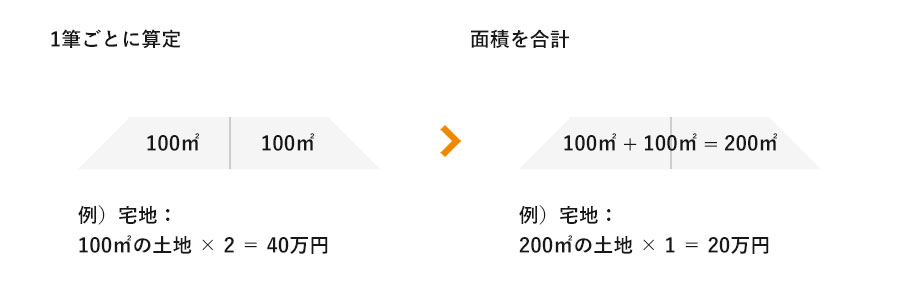

なお、申請人の負担軽減を目的として、申請者は、隣接する2筆以上の土地について、一つの土地として、負担金の額を算定することを申し出ることができることとされました。

特例を簡単に説明すると、複数の土地を一つとみなして負担金の計算をします。土地が一つとみなされることにより、負担金の額は少なくなる、といったものになります。そのため、1筆20万円が原則であるものの、申請する2筆が隣接する場合は、2筆20万ということになります。

負担金計算の特例

承認申請者は法務大臣に対して、隣接する2筆以上の土地について、一つの土地とみなして、負担金の額を算定することを申し出ることができる(政令第5条)。

例)隣接する2筆の土地を申請する場合(例:市街化区域外の宅地)

4-1. 特例の条件

負担金の特例を受けるためには、以下の条件を満たす必要があります。

- 隣接する土地の区分が同じ

- 一筆の土地とみなす申し出がある

それぞれの条件について簡単に説明していきます。

1. 隣接する土地の区分が同じ

国庫帰属の承認申請をする土地が、それぞれ同じ土地の区分であるか確認してください。隣接する土地が同じ土地の区分でなければ、負担金の特例は受けられません。

例えば、土地Aが宅地で土地Bが農地であれば、負担金の特例は受けられないので、それぞれ負担金を計算します。一方、土地Aも土地Bも宅地であれば、土地を一つとみなして負担金を計算します。

2. 一筆の土地とみなす申し出がある

国庫帰属の承認申請をする土地が隣接していても、特例の申出がなければ適用されません。勘違いして、特例の申出をしなければ、土地ごとに負担金を計算することとなります。土地の条件を満たしているなら、忘れずに特例の申出をしましょう。

なお、あくまでも隣り合っている必要があるため、近くにあって一括管理がしやすければよいというわけではない点にご留意ください。

5. 負担金以外に必要な費用

5-1. 審査手数料

なお、相続土地国庫帰属手続を利用する場合、審査手数料を納める必要があります。この手数料についても、本記事執筆時点で決まってはいません。

5-2. 弁護士費用

相続土地国庫帰属制度は要件が非常に複雑で、一般の方が申請するには難しいかもしれません。よって、弁護士等に申請を依頼することが非常におすすめです。ただ、その場合は、弁護士費用等の専門家報酬も別途掛かることになります。

初回相談料は無料となっておりますので、制度の利用を検討されている方は、ぜひ一度ご相談ください。